वर्किंग कैपिटल का परिचय

@@NEWS_SUBHEADLINE_BLOCK@@

Total Views |

हमने अगस्त 2020 में प्रकाशित लेख में जाना कि लॉकडाउन के बाद बदलती आर्थिक परिस्थिति में छोटे तथा मध्यम उद्योजकों का अर्थसाक्षर होना कितना जरूरी है। उसी प्रकार, बंद हुए उद्योग फिर से शुरु करते समय कार्यशील पूंजी (वर्किंग कैपिटल) का उचित व्यवस्थापन कितना जरूरी है, ये भी हमने जाना। वर्तमान स्थिति के संदर्भ में, उद्यमियों की वित्तीय साक्षरता के बारे में सोचते समय कार्यशील पूंजी का मतलब, उसका व्यवस्थापन कैसे करें, उसका मूल्यांकन किस प्रकार करें तथा बैंक इस पूंजी के लिए कैसे मदद कर सकती है, आदि के बारे में जानकारी हासिल करना आवश्यक है।

वर्किंग कैपिटल क्या है?

किसी व्यवसाय की संपत्ति के मुख्यतः दो भाग रहते हैं। पहला है, व्यवसाय में लंबे समय तक उपयोग में आने वाली अचल संपत्ति (फिक्स्ड् अैसेट), जैसे कि जमीन, इमारतें, मशीनरी, पेटंट आदि। दूसरा भाग होता है चालू संपत्ति (करंट अैसेट), जैसे कि दैनिक खर्चे हेतु रोकड़ (कैश), कच्चा माल, उत्पादन प्रक्रिया में आधा बनाया हुआ माल, तैयार माल, देनदार अर्थात उधारी पर माल बेचने पर ग्राहक से वसूल की जाने वाली बिल की रकम आदि।

गाड़ी चलाने के लिए जिस तरह ईंधन आवश्यक होता है, ठीक वैसे ही व्यवसाय का चक्र घूमता रहने के लिए वर्किंग कैपिटल की जरूरत होती है। अर्थात फैक्टरी बिल्डिंग, जगह पर बिठाई मशीनरी का उपयोग हो इसलिए कच्चा माल, मशीन चलाने के लिए कामगार, ऊर्जा, तैयार माल की शायद उधारी पर बिक्री...इन सबका हिसाब रखना व्यवसाय का चक्र घूमता रखने के लिए जरूरी है। अगर यह नही करते हैं तो मौजूदा अचल संपत्ति भी ना होने के बराबर होगी। यह सब चल प्रकार की संपत्ति खरीदने हेतु जो पैसे व्यवसाय में निवेश किए जाते हैं, उसे कार्यशील पूंजी कहते हैं। आमतौर पर रोकड़, बैंक बैलन्स, स्टॉक, वसूल किए जाने वाली उधारी इस संपत्ति का चल संपत्ति में समावेश होता है।

रोकड़ दे कर कच्चा माल खरीदना कतई जरूरी नहीं होता। आपूर्तिकर्ताओं से उधारी पर माल खरीदा जा सकता हैं। यह भी जरूरी नहीं कि सारे चालू खर्चे रोख (नगद) रकम दे कर ही किए जाए। बल्कि बिजली, टेलिफोन, क्रेडिट कार्ड जैसे कई खर्चों के बिल भरने के लिए समय मिलता है। साथ ही, ग्राहक की मांग (ऑर्डर) पूरी करने के लिए उनसे अैडवान्स भी ले सकते हैं। इस प्रकार से चालू प्रकार की संपत्ति के लिए, चालू दायित्व (करंट लाइबिलिटी) निर्माण कर के उद्योजक पैसा जुटा सकते हैं। इसीलिए सामान्यतः व्यवसाय में जिस प्रकार चल संपत्ति होती है, उसी प्रकार कुछ मात्रा चल दायित्व भी होते हैं। इसी कारणों से कार्यशील पूंजी में प्रायः चल संपत्ति का समावेश किया जाता है फिर भी प्रबंधन की दृष्टि से चल दायित्व को घटा कर मिलने वाले निवल कार्यशील पूंजी अधिक उपयोगी होती है।

कार्यशील पूंजी में जिन चल संपत्ति और दायित्वों का समावेश होता हैं, उन्हें देखते ही आप जान सकते हैं कि चालू व्यवसाय में इनमें से सारी रकम निरंतर बदलती रहेगी। क्योंकि आज जो माल तैयार है, उसमें से कुछ कल बेचा जाएगा और व्यवसाय में रकम आएगी। आगे जा कर, उसी रकम से हम बिजली के बिल का भुगतान करेंगे। इस तरह के व्यवहार चल संपत्ति के साथ होते ही रहेंगे। जिस प्रकार खिलाड़ी का स्थान खेल के दौरान बदलता रहता है, ठीक उसी प्रकार चल संपत्ति और चल दायित्व के मूल्य, कारोबार में निरंतर बदलते रहेंगे और व्यवसाय में कार्यशील रहेंगे। इसीलिए इसे कार्यशील पूंजी कहते हैं। साथ ही व्यवसाय में यह पूंजी हमेशा जरूरी होती है, लेकिन इसके घटक एक साल से अधिक समय तक बने रहना अपेक्षित नहीं होता। अर्थात, साल के अंत में लेखाजोखा में जिस ग्राहक से उधारी वसूल करनी है, वह उस ग्राहक से अगले साल में की जाएगी। और अगले साल के आखिर में अलग बिलों की उधारी लेखाजोखा में वसूली के लिए दर्ज की जाएगी। आपूर्तिकर्ताओं को देयक, स्टॉक तथा बैंक बैलेंस के मामलें में यही बात लागू होती है।

इसीलिए अकाउंटिंग करते समय संपत्ति का विभाजन करते वक्त, एक साल से कम अवधी की संपत्ति तथा दायित्व चल अर्थात करंट इस शीर्षक तले दर्शाए जाते हैं। व्यवसाय में इससे अधिक समय के लिए जो संपत्ति और दायित्व बाकी रह जाते हैं उन्हे स्थिर/अचल संपत्ति और दीर्घावधि दायित्व इस शीर्षक तले हिसाब में गिना जाता है।

इस प्रकार हमने जाना कि कार्यशील पूंजी, चल संपत्ति और दायित्व के माध्यम से कारोबार शुरु रखने में मदद करती है। जैसे इस चल संपत्ति और दायित्व का चक्र घूमता है, व्यवसाय चलता रहता है।

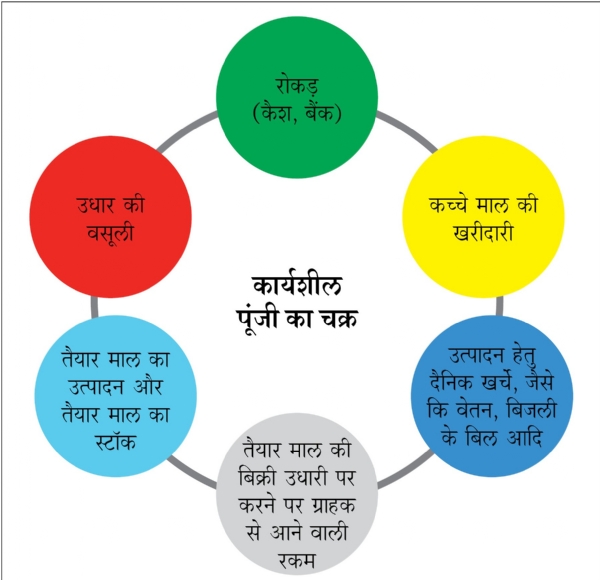

चल संपत्ति और दायित्व का चक्र अर्थात वर्किंग कैपिटल साइकिल

व्यवसाय में जो चल संपत्ति और दायित्व का चक्र घूमता रहता है, उसे कार्यशील पूंजी का चक्र अर्थात वर्किंग कैपिटल साइकिल कहते हैं। व्यवसाय के शुरु होते ही यह चक्र घूमने लगता है। व्यवसाय में आने वाले चढ़ाव उतार के साथ इस चक्र में बदलाव होते रहते हैं। अधिक विस्तार से देखें तो व्यवसाय शुरु करते समय उद्यमी जो रोकड़, पूंजी के रुप में निवेश करता है वहीं इस चक्र का पहला आवर्तन पूरा होता है। इसमें से कुछ राशि के इस्तेमाल से कच्चा माल खरीदा जाता है याने पैसे का रूपांतरण कच्चे माल में हुआ है। थोड़ी रोकड़ के इस्तेमाल से कच्चे माल पर प्रक्रिया करने हेतु कामगार नियुक्त कर के उन्हें वेतन दिया जाता हैं। कच्चे माल का रूपांतर तैयार माल में होता है। यही तैयार माल, उधारी पर ग्राहक को बेचा जाने से ग्राहक से देय तैयार होता है। यह उधारी वसूल होने पर, उसका रूपांतरण रोकड़ में होता है। और इसी रकम के इस्तेमाल से फिर नया कच्चा माल खरीदा जाता है। इस तरह कार्यशील पूंजी का नया आवर्तन शुरु होता है।

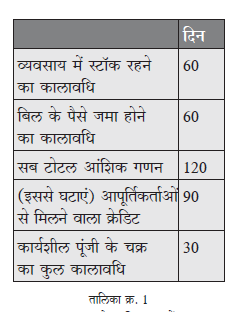

इस आवर्तन में एक बड़ा वास्तविक बदलाव प्रायः देखा जाता है, जो यह है कि कच्चे माल की खरीदारी एवं अन्य दैनिक खर्चों के लिए उद्यमी क्रेडिट पा सकता है। इस तहत, कच्चे माल के पैसे चुकाने हेतु निजि पूंजी में से तुरंत भुगतान करने की जरूरत नहीं होती। हर व्यवसाय जिस प्रकार की वस्तु या सेवा प्रदान करता है उस पर उसकी कार्यशील पूंजी का स्वरुप तथा घूमने की गति तय होती है। मान लीजिए कि कोई उद्यमी अपने आपूर्तिकर्ता से तीन महीने का क्रेडिट पाता है। मालसंबंधि प्रक्रिया होने में 1 दिन लगता है। तैयार माल की उधारी पर बिक्री होने तक यह माल 2 महीने स्टॉक में रहता है। फॉलोअप के बाद सामान्यतः बिल की वसूली दो महिनों में हो कर व्यवसाय में पूंजी फिर से आती है। इस मिसाल में देखते हैं कि कार्यशील पूंजी का चक्र कैसे घूमता है। चूंकि उत्पादक को आपूर्तिकर्ता से तीन महिने का क्रेडिट मिलता है, माल डिलिवर होने के एक महीने बाद उद्योजक को अपनी पूंजी से फिर निवेश करना पड़ता है। अब तैयार माल बिक गया है लेकिन उसके बिल के पैसे जमा होने में और एक महीना बाकी होता है। इसलिए ग्राहक से पैसे मिलने के एक महीना पहले, उद्योजक को खुद की पूंजी से आपूर्तिकर्ताओं का पेमेंट चुकाना पड़ता हैं। यानि इस उद्योग में कार्यशील पूंजी, अपना आवर्तन एक महीने में पूरा करती है। कार्यशील पूंजी के संदर्भ में अन्य शब्दों में कहे तो, व्यवसाय में रोकड़ लाने के दिन से माल की बिक्री हो कर बिल की वसूली द्वारा व्यवसाय में फिर से रोकड़ आने तक जितने दिन लगते हैं, उतने दिन उस व्यवसाय के लिए कार्यशील पूंजी का चक्र घूमने के लिए लगते हैं। इस चक्र का आवर्तन कालावधि जानने हेतु तालिका क्र. 1 में दिए सूत्र का उपयोग किया जाता है।

अब अगर उपरोक्त मिसाल में बदलाव हो कर, आपूर्तिकर्ताओं से मिलने वाला क्रेडिट का कालावधि कम यानि एक महीना हो गया तो कार्यशील पूंजी के चक्र का कालावधि बढ़ कर 90 दिन होगा। अर्थात इसी तरह, कार्यशील पूंजी के विभिन्न घटकों में से किसी के भी कालावधि में बदलाव हुआ तो उस अनुपात में कुल चक्र के कालावधी में परिवर्तन होता है।

कार्यशील पूंजी तथा उसके उचित प्रबंधन की जरूरतों के बारे में हमने इस लेख में जाना। अगले लेखों में हम इस पूंजी चक्र और उद्योग के टर्नओवर के बीच का संबंध, उसके प्रबंधन के तरीके, वह ठीक से किया जा रहा है या नहीं यह जांचने हेतु उसका मूल्यमापन कैसे किया जाता है, बैंक इस पूंजी के लिए कैसी मदद करती है आदि मुद्दों के बारे में जानेंगे।

@@AUTHORINFO_V1@@